Nhiều ngân hàng thất thu nặng doanh số bán bảo hiểm

Doanh thu từ bảo hiểm của nhiều ngân hàng giảm mạnh trong năm 2023. Trong khi mảng này vốn được coi là "gà đẻ trứng vàng"...

Một nhân viên tư vấn khách hàng về bảo hiểm - Ảnh: TTD

Năm qua ghi nhận nhiều ngân hàng giảm mạnh doanh thu từ bán bảo hiểm sau nhiều năm đạt tốc độ tăng trưởng cao. Nhiều nơi "bốc hơi" đến 60-70%.

Với điều khoản cấm ngân hàng bán bảo hiểm gắn với cung ứng sản phẩm, dịch vụ tại Luật Các tổ chức tín dụng (sửa đổi) mới được thông qua, mảng này sắp tới có thể sẽ khó khăn hơn...

Giảm cả nghìn tỉ từ bán bảo hiểm

Báo cáo tài chính quý 4-2023 của MBBank thể hiện, ngân hàng này có tổng thu nhập hoạt động 47.306 tỉ đồng cả năm 2023, tăng 4% so với 2022. Mức tăng đến chủ yếu từ thu nhập lãi thuần với 7%, đạt 38.683 tỉ đồng.

Còn thu nhập từ hoạt động dịch vụ giảm gần 8%, đạt 13.137 tỉ đồng. Nguyên nhân do doanh thu kinh doanh và dịch vụ bảo hiểm chiếm lớn nhất với 8.228 tỉ đồng, nhưng lại giảm gần 20% so với năm trước.

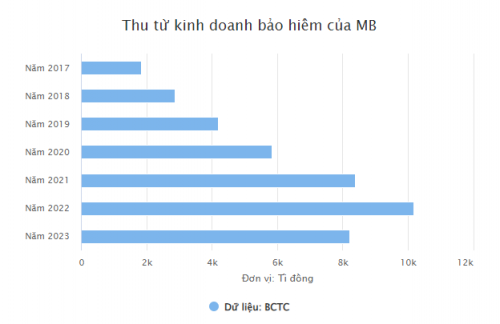

Nhìn lại dữ liệu, doanh thu mảng bảo hiểm của MB tăng nhanh vài năm gần đây và đóng góp không nhỏ bức tranh lợi nhuận chung.

Từ mức 1.800 tỉ đồng năm 2017, đến năm 2022, mảng này đem về MB vượt mốc 10.000 tỉ đồng. Nhưng với khó khăn chung của bảo hiểm năm 2023, MB lần đầu báo giảm ở mảng thu này sau nhiều năm tăng trưởng tốt.

Dù vậy, 2023 vẫn là một năm lạc quan với MBBank khi tổng lợi nhuận trước thuế đạt 26.300 tỉ đồng, nằm trong top các ngân hàng lãi cao nhất toàn hệ thống cùng tăng trưởng tới gần 16% so với năm trước.

MBBank đang sở hữu hai công ty con trong lĩnh vực bảo hiểm là MIC với 68,37% và MB Ageas (MBAL) với 61%.

Các ngân hàng khác ra sao?

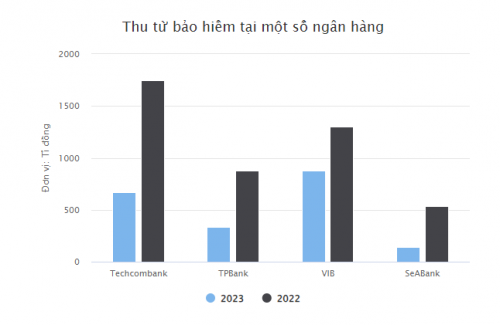

Không nằm ngoài xu hướng chung, doanh thu từ dịch vụ đại lý bảo hiểm của SeABank còn giảm tới 73% so với năm 2022, chỉ đạt 144,7 tỉ đồng cả năm. Điều này kéo theo lãi thuần từ hoạt động dịch vụ của ngân hàng đạt 1.157 tỉ đồng, giảm 15% so với năm trước.

Tương tự, thu nhập từ hoa hồng bảo hiểm của VIB cả năm 2023 chỉ đạt 879 tỉ đồng, giảm 32% so với mức hơn 1.300 tỉ đồng năm 2022. Lãi thuần nhà băng này nhận được từ hoa hồng bảo hiểm sau khi trừ chi phí còn hơn 776 tỉ đồng, giảm gần 33%.

Giảm mạnh hơn, TPBank còn "bốc hơi" gần 57% từ hoạt động dịch vụ kinh doanh, dịch vụ bảo hiểm và tư vấn. Cả năm 2023, mảng này mang về cho TPBank hơn 377 tỉ đồng, trong khi cùng kỳ hơn 876 tỉ đồng.

Một ngân hàng khác là Techcombank cũng ghi nhận doanh thu từ dịch vụ hợp tác bảo hiểm giảm mạnh trong năm 2023.

Cụ thể, nhà băng này đạt hơn 667 tỉ đồng từ dịch vụ hợp tác bảo hiểm, giảm tới 62% so với mức 1.750 tỉ đồng năm 2022.

Theo thông tin từ Manulife Việt Nam, năm 2013, công ty này và Techcombank ký thỏa thuận hợp tác liên kết dịch vụ bảo hiểm - ngân hàng.

Đến 2017, hai bên chính thức công bố việc ký kết thỏa thuận hợp tác độc quyền phân phối sản phẩm bảo hiểm Manulife qua mạng lưới của Techcombank.

Trong số các nhà băng đã công bố báo cáo tài chính năm 2023, chỉ một số thuyết minh khoản thu nhập từ hoạt động bảo hiểm, nhưng hầu hết đều giảm. Còn lại, nhiều nơi không thuyết minh khoản thu này.

"Bancassurance" được hiểu nôm na là "phân phối bảo hiểm qua kênh ngân hàng". Hình thức hợp tác được ví như "gà đẻ trứng vàng" cho nhà băng nhiều năm gần đây.

Hoạt động bán chéo bảo hiểm giúp các công ty bảo hiểm có cơ hội tiếp cận tệp khách hàng tiềm năng tại các ngân hàng, trong khi ngân hàng có thể tận dụng kênh này như một cách đẩy mạnh hoạt động dịch vụ.

Tuy nhiên tại nghị trường Quốc hội vừa qua, nhiều đại biểu cho rằng việc bán chéo bảo hiểm nhân thọ qua ngân hàng thương mại dễ dàng kéo các ngân hàng thương mại, các công ty bảo hiểm nhân thọ bỏ qua các ranh giới nghề nghiệp, xóa bỏ uy tín được tích lũy để bước vào vòng xoáy tìm kiếm lợi nhuận.

Với quy định bị cấm trong Luật Các tổ chức tín dụng (sửa đổi) vừa được thông qua vào tháng 1-2024, hoạt động bancassurance sẽ trở nên chặt chẽ hơn và tạo niềm tin hơn với người dân, khách hàng.

Cũng với quy định mới này, một số công ty chứng khoán dự báo tốc độ tăng trưởng thu nhập từ bảo hiểm của các ngân hàng sẽ chậm lại so với giai đoạn 2019-2021. Đặc biệt, nhóm các ngân hàng có tỉ trọng thu nhập từ kinh doanh bảo hiểm trong tổng thu nhập ngoài lãi cao.

BÌNH KHÁNH

Link nội dung: https://haiphong24h.org/nhieu-ngan-hang-that-thu-nang-doanh-so-ban-bao-hiem-a146016.html